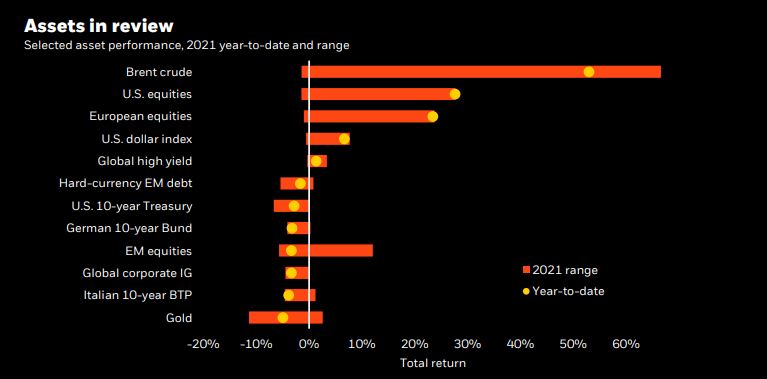

Αυτή η ανοχή και η ισχυρή οικονομική επανεκκίνηση διατήρησαν τα περιουσιακά στοιχεία σε άνοδο, περιορίζοντας όμως την ίδια στιγμή τις αποδόσεις.

Το πώς, λοιπόν, θα ανταποκριθούν οι κεντρικές τράπεζες -ιδιαίτερα η Fed- στο κύμα ανατιμήσεων θα είναι το βασικό διακύβευμα για το 2022, κατά την άποψη των αναλυτών της BlackRock.

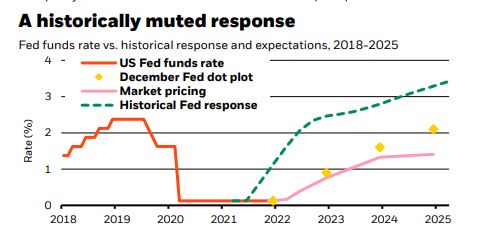

Εύλογα, αναμένεται η Fed να αυξήσει τα επιτόκια, ωστόσο βλέπουμε ότι απόκριση στις πληθωριστικές πιέσεις παραμένει σιωπηρή…

Από την άλλη, η πιθανότητα οι υπεύθυνοι χάραξης πολιτικής ή οι επενδυτές να παρανοήσουν την κατάσταση ωθεί σε «κλείσιμο» θέσεων και περιορισμό της έκθεσης σε κίνδυνο.

Η ισχυρή επανεκκίνηση της οικονομικής δραστηριότητας το 2021 είχε ως αποτέλεσμα σοβαρές πιέσεις στις τιμές και συμφόρηση σε ό,τι αφορά την προσφορά, που δεν αδυνατούσε να καλύψει τη ζήτηση.

Αντίθετα με προηγούμενες πρακτικές προληπτικής σύσφιξης, οι περισσότερες κεντρικές τράπεζες των ανεπτυγμένων αγορών δεν ανταποκρίθηκαν όπως άλλοτε όταν ο πληθωρισμός και η ανάπτυξη αυξήθηκαν.

Οι ονομαστικές αποδόσεις των ομολόγων αυξήθηκαν, αλλά όχι τόσο όσο ο πληθωρισμός.

Αυτό διατήρησε τις πραγματικές αποδόσεις βαθιά αρνητικές ενώ παράλληλα παρείχε στήριγμα στις μετοχές.

Η επόμενη φάση αυτού του «δράματος», σύμφωνα με την BlackRock, διαδραματίζεται τώρα.

Οι περισσότερες κεντρικές τράπεζες είναι έτοιμες να αυξήσουν τα επιτόκια – αλλά αυτό απλώς θα απομακρύνει το πόδι από τον νομισματικό επιταχυντή, δεν θα βάλει φρένο στην τρέχουσα χαλαρότητα.

Με άλλα λόγια, οι κεντρικές τράπεζες, σύμφωνα με τον επενδυτικό κολοσσό, δεν θέλουν να λάβουν αποφασιστικά μέτρα κατά του κορωνοϊού.

Ενδεικτική περίπτωση είναι η Fed, η οποία έχει προαναγγείλει τρεις αυξήσεις επιτοκίων, κάνοντας ταυτόχρονα λόγο για υψηλό πληθωρισμό, ισχυρή ανάπτυξη και βελτίωση στην αγορά εργασίας των ΗΠΑ.

Ωστόσο, η ενδεικνυόμενη απόκριση πολιτικής της Fed είναι πολύ ήπια σε σύγκριση με τον τρόπο με τον οποίο αντιμετώπιζε τον πληθωρισμό στο παρελθόν.

Στις ανεπτυγμένες οικονομίες βλέπουμε την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) να κρατά το πόδι της στο γκάζι, ενώ άλλοι οργανισμοί όπως η Fed ετοιμάζονται να αυστηροποιήσουν ελαφρώς την πολιτική τους.

Είναι σημαντικό ότι κανείς δεν σκέφτεται να πατήσει τα «φρένα» - ένας παράγοντας για τη μετριοπαθή στάση της BlackRock στις μετοχές και την αναβάθμιση των μετοχών στις ΗΠΑ.

Όπως σημειώνεται, μια μοναδική σειρά γεγονότων -η επανεκκίνηση, νέα στελέχη ιών, πληθωρισμός που βασίζεται στην προσφορά και νέα πλαίσια κεντρικών τραπεζών- δημιουργούν σύγχυση, αφού δεν υπάρχει ιστορικό προηγούμενο.

Ποιοι είναι οι κίνδυνοι

Ποιοι, όμως, είναι οι κίνδυνοι σύμφωνα με τη βασική υπόθεση της BlackRock;

Σύμφωνα με την αμερικανική επενδυτική εταιρεία, κίνδυνο αποτελεί πιθανή επιβράδυνση της οικονομικής δραστηριότητας λόγω αύξησης των κρουσμάτων Covid ιδιαίτερα στην Κίνα – κάτι το οποίο θα μπορούσε να οδηγήσει σε επαναλαμβανόμενα lockdown.

Συνεπώς, θα πρέπει να αναμένουμε από τη Λαϊκή Τράπεζα της Κίνας να διατηρήσει την πολιτική πιο χαλαρή - μια αλλαγή που έχει ήδη ξεκινήσει μετά την οικονομική επιβράδυνση του περασμένου έτους.

Οι άλλες κεντρικές τράπεζες θα μπορούσαν να επιστρέψουν σε παλαιότερες πολιτικές εν όψει των επίμονων πληθωριστικών πιέσεων.

Η Τράπεζα της Αγγλίας (BoE), η οποία τον Δεκέμβριο έγινε η πρώτη μεγάλη κεντρική τράπεζα των ανεπτυγμένων οικονομιών που αύξησε τα επιτόκια από τότε που ξέσπασε η πανδημία, προκάλεσε τον μεγαλύτερο θόρυβο για την πιο επιθετική αντίδραση στον πληθωρισμό, κάνοντας τις αγορές να περιμένουν επαναλαμβανόμενες αυξήσεις επιτοκίων.

Ως εκ τούτου, η BoE μπορεί να χρησιμεύσει ως δείκτης κεντρικής τράπεζας που πλησιάζει στο να πατήσει τα φρένα, ωθώντας την αγορά να προεξοφλήσει τον κίνδυνο αντιστροφής της πολιτικής των επιτοκίων έως το 2024.

Από την άλλη, οι για τον πληθωρισμό θα μπορούσαν να αποκλίνουν κατά πολύ από τους στόχους πολιτικής λόγω της μετά την Covid σύγχυσης που επικράτησε, αναγκάζοντας τις κεντρικές τράπεζες να αντιδράσουν επιθετικά.

Κάτι τέτοιο θα μπορούσε να οδηγήσει σε στασιμοπληθωρισμό (στασιμοπληθωρισμός ή πληθωρισμός προσφοράς ονομάζεται ο πληθωρισμός που δεν συνοδεύεται από αντίστοιχη αύξηση της παραγωγής, η οποία μπορεί να μείνει στάσιμη).

Συμπέρασμα

Σύμφωνα με την BlackRock, τα επιτόκια αναμένεται να μετατοπιστούν, δεδομένου του υψηλότερου πληθωρισμού.

Αυτό έχει μεγάλη σημασία για τις αγορές.

Ο υψηλότερος πληθωρισμός και η σταθερή ανάπτυξη είναι θετικοί παράγοντες για τα περιουσιακά στοιχεία υψηλού κινδύνου, ειδικά για τις μετοχές, αλλά αρνητικοί για τα ομόλογα.

www.bankingnews.gr

0 comments:

Πείτε μας την γνώμη σας

Έχετε κάτι να μας'προτείνετε ... !